- Советы — как можно улучшить финансовое положение в семье

- Заняться учетом доходов и расходов

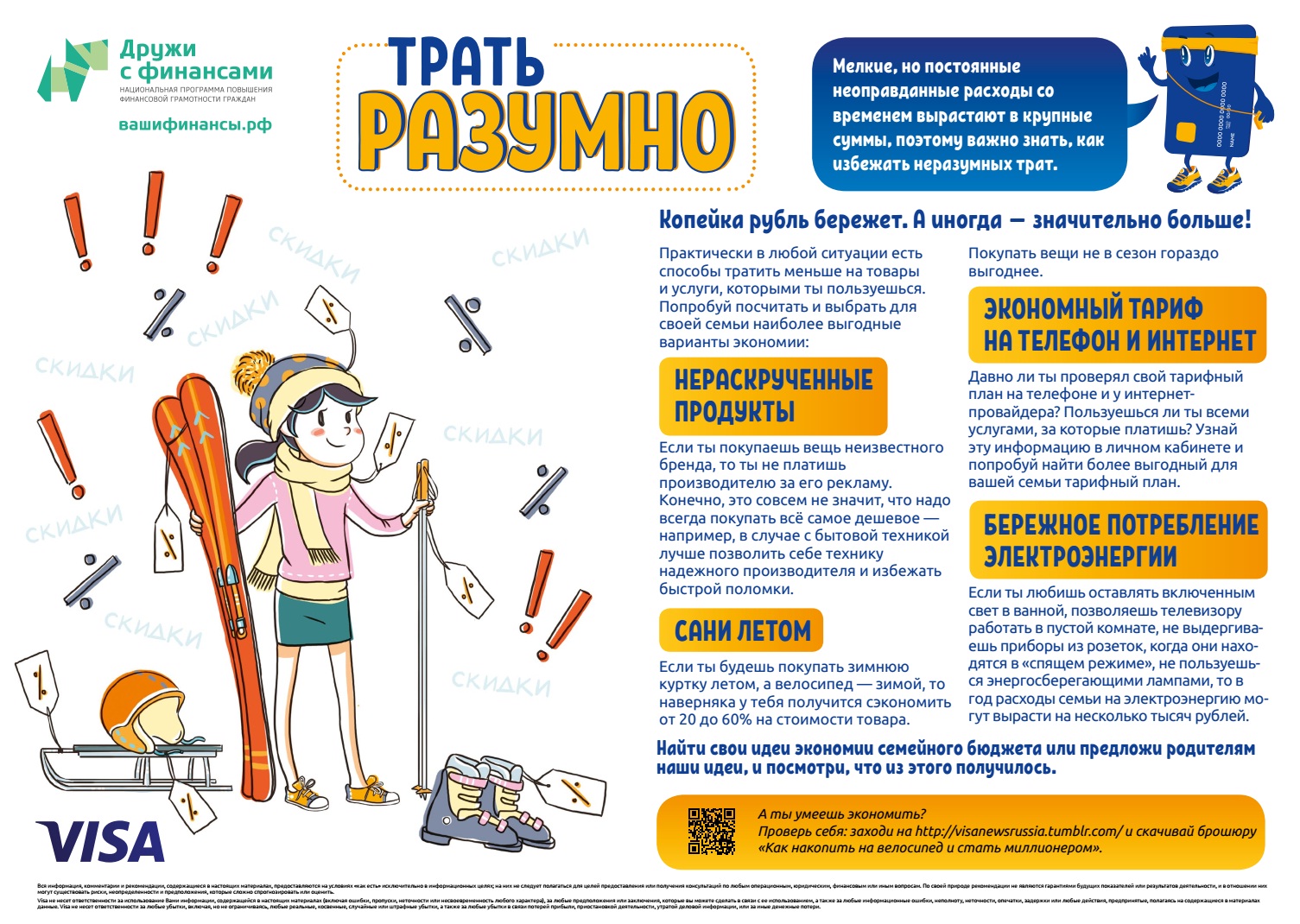

- Оптимизация доходов и расходов

- Планирование и цели

- Денежный резерв

- Инвестиции

- Как избежать финансовых ошибок

- Какие знания и навыки нужны, чтобы стать финансово грамотным?

- Процесс планирования семейного бюджета — разные методы

- Метод 50-20-30

- Планирование бюджета на год

- Почему важна финансовая грамотность

- Что такое финансовая грамотность и зачем она нужна

- Дошкольники

- Что такое финансовая грамотность

- Углубите знания в области финансов

- Зачем нужны уроки финансовой грамотности?

- Уровень грамотности в России

- Что такое личная и семейная финансовая система?

- Научите вести бюджет

- Меняем привычки

- Карманные деньги: просто так или плата за домашние обязанности

- Урок 3 – Меняйте мышление

- Финансовая грамотность для пенсионеров, школьников и студентов

- Как повысить финансовую грамотность

- Начните читать книги

- Меняйте мышление

- Выработайте привычки

- Используйте полученные знания в жизни

- Финансовая грамотность для детей

Советы — как можно улучшить финансовое положение в семье

![]()

Несколько практических советов, которые помогут сохранить мир в семье.

Заняться учетом доходов и расходов

Учёт средств позволит следить за вашими тратами и не допускать того, чтобы они превышали доходы. Для учета я рекомендую установить любое удобное приложение на телефоне. Например, CoinKeeper 3 или Дзен-мани. Если у вас есть возможность тратить деньги только с одной банковской карты, узнайте у своего банка о возможностях аналитики прямо из мобильного приложения.

Оптимизация доходов и расходов

Контроль доходов и расходов позволит вам оптимизировать текущие траты. Посчитайте, в какой сфере вы потратили больше всего денег? Все ли купленные предметы оказались нужными?

Удобно сделать для себя пометки в сформированном финансовом отчёте. Зелёным цветом отметьте покупки, без которых вы не могли обойтись. Красным цветом обозначьте траты, которые оказались бессмысленными и поставьте себе цель сократить их в будущем.

Планирование и цели

Разумное планирование и правильные цели — основа финграмотности.

Каждый месяц определённого числа составляйте план расходов на текущий месяц

Важно вспомнить все затраты, от продуктов, квартплаты и мелких на оплату мобильной связи. Подумайте, возможно в текущем месяце в связи с предстоящими праздниками (дни рождения, 8 марта, 23 февраля) траты будут чуть выше

Раз в год составляйте план расходов на текущий год. Оплата страховки за машину, оплата налогов, плановые осмотры врачей и сдача анализов — этот список у каждого свой. Отдельным пунктом спланируйте траты на развлечения. Финансовая свобода не предполагает полный отказ от любимых занятий, но в ваших силах рационально спланировать их сумму, чтобы это не навредило семейному бюджету. Не забываем о ежемесячных целях, которые приведут к грамотным финансовым привычкам. При постановке целей помните ее основные критерии — конкретность, измеримость, достижимость. Снизить расходы на покупку детских игрушек на 3000 руб. (цель уместна, если вы понимаете, что в предыдущем месяце баловали ребёнка слишком часто и во многие игрушки он даже не играет). Снизить расходы на покупку готовой еды на 5000 руб. (цель уместна, если вы понимаете, что траты прошлого месяца на перекусы и готовую еду превысили норму. Задумайтесь о том, чтобы готовить самому).

Денежный резерв

![]()

«Отложить на чёрный день» — это уместно и правильно. Сформируйте «резервный фонд» за счёт тех 10%, которые вы откладываете с зарплаты. Как только появится возможность, постепенно увеличивайте %. В конце месяца остались свободные деньги? Их тоже можно отложить, а не тратить.))

Личный денежный резерв помогает стать финансово свободным и уверенным в своих силах, а также покрыть непредвиденные затраты. Вариант хранения денег наличными дома небезопасен. Лучше рассмотреть вариант открытия вклада в банке, ведь это позволит не только хранить ваши накопления, но и инвестировать их.

Инвестиции

В продолжение предыдущего пункта уделим внимание теме инвестиций

- Открытие вклада под определённый % годовых — выгодный способ инвестировать свои накопления. Ознакомьтесь с доступными типами вкладов вашего банка, почитайте условия, выберите удобный для себя и начните инвестировать.

- Инвестировать свободные средства можно и в акции крупных компаний. Для этого необходимо купить акции по выгодным для себя ценам и получать дивиденды. Многие крупные банки (ВТБ, Тиньков, Сбербанк) разработали приложения для инвестиций с мобильного телефона.

- Крупные накопления можно инвестировать в недвижимость. Допустим, цена квартиры в строящемся доме в разы меньше, чем в уже заселенном. Это рискованно, но решение всегда за вами.

- Инвестируйте в себя и своих близких. Образование, тренинги личностного роста у зарекомендовавших себя коучей, курсы повышения квалификации — все это поспособствует приумножению вашего дохода.

Тема интересна вам, но есть страх, что не справитесь? Пройдите обучение на платной основе или займитесь самообучением, изучая информацию в интернете.

Как избежать финансовых ошибок

Основные финансовые ошибки человек, совершает из-за нехватки информации или невнимательности.

- Допускает просрочки по кредиту, так как не помнит дату списания средств.

- Вместо хорошего местного товара переплачивает за вещь известной марки худшего качества.

- Покупает ненужные вещи на вырост или впрок, а потом не пользуется ими.

- Не пользуется льготами от государства, приобретает товар во время роста цен, а не дожидается скидки.

Этих финансовых ошибок легко избежать, если:

- планировать свой бюджет;

- узнавать,что нового появляется в экономике;

- читать договор перед подписью;

- жить по средствам;

- не участвовать в мошеннических действиях;

- думать и анализировать, а не идти за толпой.

На этом курсе ты узнаешь еще много секретов эффективного расходования средств.

Какие знания и навыки нужны, чтобы стать финансово грамотным?

Устойчивое финансовое развитие в семье — субъективное понятие. Определяется оно на уровне ощущений и зависит от того, есть ли баланс между настоящим и будущим. Например, когда вы не ограничиваете своё ежедневное потребление при наличии большой цели — можете позволить себе сходить в ресторан и не переживать потом, что не отложили деньги на ипотеку.

За устойчивость системы мы отвечаем лично, поэтому необходимо постоянно развивать навыки финансовой грамотности.

К «мягким» навыкам (soft skills) относятся:

- критическая оценка информации для принятия финансовых решений;

- обсуждение финансовых вопросов с членами семьи и участниками рынка;

- поиск мотивации для работы с личными финансами;

- творческое мышление для достижения целей при ограниченных ресурсах.

К «твёрдым» навыкам (hard skills) относятся:

Процесс планирования семейного бюджета — разные методы

Конечно же, планирование бюджета поможет вам твердо стоять на ногах. Но для этого нужно понимать, что, куда и сколько вы тратите. Нужно проанализировать свои расходы. А также на постоянной основе фиксировать доходы в отдельной колонке.

Попробуйте для начала делать это в периоде календарного месяца. Запишите обязательные расходы по категориям. Основное, это продукты, налоги, лекарства, проезд и так далее.

Из оставшейся части будет хорошо если хотя бы 10% у вас ушло в накопления. Если очень тяжело, то хотя бы 1 % с последующим увеличением.

И уже только после всего этого, оставшуюся часть распределяем на различные развлечения и приятности.

Таблица доходов и расходов бюджета

| № | Категория доходов | Сумма |

|---|---|---|

| 1 | Зарплата | |

| 2 | Бонус | |

| 3 | Сдача квартиры | |

| 4 | Депозиты | |

| 5 | Ценные бумаги |

| № | Категория расходов | Сумма |

|---|---|---|

| 1 | Услуги ЖКХ | |

| 2 | Продукты | |

| 3 | Питание вне дома | |

| 4 | Одежда | |

| 5 | Косметика |

Не бойтесь, что вы сможете написать и потом что-то не сойдется. Лучше пусть будет криво и косо, но сделать и потом в процессе корректировать.

Метод 50-20-30

Еще есть хороший готовый инструмент от известного финансиста Алексы фон Тобель:

- 50% тратим на действительно, необходимое (продукты, транспорт, лекарства, налоги и так далее)

- 20% тратим на подстраховку в случае потери работы, погашения долгов или на покупку чего-то дорогого

- 30% тратим на свои капризы, покупку удовольствия, отдых и развлечения

Как хороший и простой вариант, этот инструмент вы тоже можете использовать.

Планирование бюджета на год

Конечно же, будет здорово, если вы будете планировать свой бюджет на год.

Но если сейчас вы этого не делаете, то потом будет тяжело распределить бюджет. Вы можете только примерно это сделать.

Поэтому рекомендую начать планировать хотя бы на месяц. Возможно, вы уже знаете предстоящие крупные покупки на год. Попробуйте хотя бы примерно их распланировать и расписать.

К примеру, вы точно знаете, что к 1 сентября будете подготавливать ребенка в школу. Также вы можете знать, когда у вас отпуск. Поэтому тут можно запланировать эти расходы и примерно расписать свой бюджет на год.

Понятно, что он тоже будет в процессе корректироваться.

Почему важна финансовая грамотность

Финансовая грамотность необходима, чтобы обезопасить себя и свою семью в непредвиденных обстоятельствах и повысить качество жизни

Это важно для каждого из нас, в частности, а также для государства и финансовых институтов. Когда люди не принимают разумные решения в отношении финансов, то увеличиваются задолженности по потребительским и ипотечным кредитам, появляется большое количество мошенников, растёт уровень преступности, экономическая стабильность падает, а люди вкладывают деньги в ненадёжные банки или используют сомнительные инструменты для повышения дохода. С результатами приходится разбираться государству: выплачивать компенсации и успокаивать социальные волнения в обществе

Например, по сообщению Нацбанка, к 1 ноября 2017 года в банки подали почти 30 тысяч заявок на рефинансирование займов (изменение условий выплат). Для поддержки заёмщиков разработали государственную программу: на это выделили 130 млрд тенге из республиканского бюджета

С результатами приходится разбираться государству: выплачивать компенсации и успокаивать социальные волнения в обществе. Например, по сообщению Нацбанка, к 1 ноября 2017 года в банки подали почти 30 тысяч заявок на рефинансирование займов (изменение условий выплат). Для поддержки заёмщиков разработали государственную программу: на это выделили 130 млрд тенге из республиканского бюджета.

При этом стоит помнить, что деньги государства – это деньги налогоплательщиков, то есть государство ликвидирует последствия низкой финансовой грамотности за наш счёт. Напрашивается логичное решение: тратить деньги на повышение финансовой грамотности населения, чтобы не разбираться с последствиями. Такой подход окупится в будущем.

Что такое финансовая грамотность и зачем она нужна

Финансовая грамотность — это навыки по управлению доходами и расходами, а также грамотному распределению финансового капитала.

![]()

Основная цель — добиться чтобы ваши доходы превышали расходы.

Зачем нужна финансовая грамотность населения? Ведь люди и так как-то прекрасно живут без нее.

Деньги — это постоянная и неотъемлемая часть нашей жизни. Наш мир и жизнь материальны. Поэтому деньги сопровождают нас всегда.

К сожалению, у большинства граждан просто не хватает денег. У них очень большая закредитованность.

У 2/3 по данных ВЦИОМ (Всероссийский Центр Изучения Общественного Мнения) вообще, нет накоплений. Более половины живут в кредит. Но даже те, кто научился откладывать, часто теряют деньги.

Причины потери финансов:

- Люди думают, что уровень дохода будет стабильно расти

- Кладут все деньги в один банк/компанию, у которого завтра могут отозвать лицензию

- Верят, что при банкротстве помогут «знакомства»

- Доверяют средства мошенникам и пирамидам

- Надеются на непонятные рекомендации и русский авось

- Средства не раскладывают на части и хранят все в одной валюте

- Хранят деньги дома или в ячейках

- Считают, что всё должно быть в бизнесе. Однако бизнес, это тоже риск.

- Думают, что будут вечно молодыми и здоровыми и так далее

Почему так происходит? Потому что у людей нет элементарных знаний о деньгах.

Нас учили в школе многому, только не тому, как стать счастливыми, красивыми и богатыми. Полезных практических знаний для взрослой жизни нам почти не дали.

А ведь хочется стабильности, лучшего уровня жизни и пассивного дохода.

Каждый мечтает о чем-то своём. Например, уйти с работы, путешествовать по миру и построить дом. Или же купить квартиру в центре, жить на Бали и так далее.

Как раз для этого нужно изучать финансовую грамотность с нуля. Начните повышать её уровень сегодня, и завтра вы сможете исполнить свою мечту!

Имея основные элементарные знания в данной области, вы сможете сохранить и приумножить свои деньги.

Даже с небольшим доходом вы сможете создать капитал, пассивный доход и исполнить все свои мечты.

Для этого вам даже не обязательно тяжело трудиться. Ниже, мы расскажем, как этого всего добиться.

Дошкольники

Ребенку дошкольного возраста рано объяснять, как устроена экономика и кредиты, но самое время дать общее представление о деньгах. Когда вы вместе ходите по магазинам, не забывайте объяснять, почему выбрали именно эти товары, сколько они стоят и каков бюджет на покупки. Проговаривайте, сколько нужно потратить на продукты для всей семьи и какая сумма останется на сладости.

Расскажите, где вы работаете и сколько стоит один час вашего труда. Необязательно оценивать его в рублях — используйте более понятные для ребенка категории. Например, можно сказать, сколько вам нужно будет поработать, чтобы купить новую игрушку. С этого начинается обучение детей финансовой грамотности.

Говорите и про другую сторону своей работы

Например, почему она вам нравится и в чём её ценность для других людей. Подчеркивайте, что деньги не единственная причина быть поваром, врачом или программистом. В любой профессии можно найти интересные аспекты. Говорите о них, чтобы избежать другой крайности — зацикленности на деньгах.

![]()

Что такое финансовая грамотность

Первое, с чем стоит определиться – это само определение финансовой грамотности. Так называют уровень знаний человека в области правильного управления личными финансами, сбережениями и другими поступающими в распоряжении средствами.

Финансовая грамотность важна для каждого. Нужно понимать, как правильно использовать деньги, как не скатиться в долги и не тратить больше, чем вы зарабатываете

Это особенно важно в том случае, если вы давно хотите стать независимым с финансовой точки зрения, исправить свои ошибки в области денежных трат

Есть и несколько категорий людей, которым особенно важно поднимать свою финансовую грамотность:

Подростки и дети. Сегодня многие говорят о необходимости включения такого предмета в школьную программу, потому что проще всего именно в детстве заложить базовые основы.

Люди, склонные к получению кредитов

Если вы много пользуетесь кредитной картой, сталкивались с потребностью рефинансирования кредита, или обращались в микрофинансовые организации, стоит обратить внимание на этот предмет.

Фрилансеры

Так как гарантий получения работы у фрилансера не так много, да и социальной защиты практически нет, крайне важно стремиться к пониманию правильного расходования денег.

Углубите знания в области финансов

Мы включили в список проверенные десятилетиями бестселлеры по управлению деньгами и несколько современных пособий, выпущенных издательством «Альпина Паблишер».

Идеи книги «Самый богатый человек в Вавилоне» Джорджа Клейсона легли в основу разных пособий по управлению финансами. На примере ситуаций из жизни древних торговцев автор рассказывает о правилах использования денег.

«Думай и богатей» Наполеона Хилла впервые издана в 1937 году. Более 80 лет книга входит в число бизнес-бестселлеров и рассказывает, как добиться успеха в любом деле.

В книге «Kakebo» отражена японская система ведения семейного бюджета. Она помогает разобраться, почему не хватает денег, и содержит практичный инструмент учёта семейных финансов — «Паспорт kakebo».

Авторы Гэри Бельски и Томас Гилович предлагают читателям ответить на вопросы и найти решения в различных ситуациях, а затем анализируют их. Книга «Психологические ловушки денег» поможет разобраться с шаблонами неэффективного мышления и научиться принимать рациональные решения.

В «Основах финансовой грамотности» инвестор Артём Богдашевский рассказывает, как учитывать расходы и получать пассивный доход с помощью облигаций.

Зачем нужны уроки финансовой грамотности?

![]()

В сентябре 2016 года во многих российских школах был введен новый предмет по развитию финансовой грамотности среди школьников в рамках такого предмета, как обществознание. В дальнейшем аспекты из курса по финансовой грамотности планируется внедрить в такие предметы как математика, ОБЖ, география и история.

Специалисты уверены, чтобы российское общество научилось оперативно реагировать на изменения в экономической ситуации, что положительно скажется на всеобщем благосостоянии, ребенок должен знакомиться с темами денежных валют и операций с ними, накопления и ведения семейного бюджета, обретения финансовой независимости и т.д. уже на школьной скамье. Тем более что мировая практика показала неплохой результат развития государств за счет внедрения программ обучения в сфере денежных взаимоотношений.

Необходимость внедрения уроков финансовой грамотности в школах обусловлена еще и тем, что современные дети достаточно активно самостоятельно покупают товары, пользуются пластиковыми картами и мобильными приложениями. То есть, они с раннего возраста оперируют денежными знаками и являются активными участниками торгово-финансовых взаимоотношений, что требует от них определенного уровня финансовой грамотности.

Главной задачей введения обучения финансовой грамотности, конечно же, является стремление остановить развитие безответственного отношения к денежным операциям в целом. Ведь большая часть взрослого населения нашей страны, к сожалению, до сих пор финансово безграмотна и ничем не защищена в случае непредвиденных обстоятельств или потери работы. Во многих семьях не ведутся учеты расхода и дохода. И это печально сказывается на развитии экономики в сфере потребления.

Уровень грамотности в России

![]()

В России уровень финансового образования остается на низком уровне. Основная часть россиян свое безденежье списывают на маленькие зарплаты и высокие цены, но никак не на свой уровень безграмотности.

Исследования министерства финансов показало, что уровень грамотности россиян в сфере финансов подросли в 2019 году, относительно 2018 года. Возраст наиболее грамотных людей составил 30 — 45 лет. Средний уровень грамотности составил 46,8%, а низкий — 40,8%. Низкий уровень оказался у пенсионеров и неработающей молодежи, людей не пользующимися банковскими продуктами, а также жителей деревень и небольших городов.

Что такое личная и семейная финансовая система?

Каждый человек существует в рамках разных финансовых систем — личной, семейной и общеэкономической.

В общеэкономической системе человек и семья (домохозяйство) связаны с государством, рынком товаров и услуг, финансовыми рынками, рынком труда. Её формируют внешние факторы, которые влияют на финансовое благополучие домохозяйства, — например, уровень безработицы и инфляции, возможности господдержки, предпринимательский климат и так далее.

Но на финансы семьи воздействуют не только внешние факторы, но и внутренние: её ценности, потребности, ресурсы, цели, активы, обязательства, риски. Поэтому финансовая система семьи — это самостоятельная система.

А ещё есть личная финансовая система. Ведь если у человека есть семья — это вовсе не значит, что он состоит только в общеэкономической и семейной финсистемах. У него наверняка есть личные обязательства и потребности. Например, у вас есть общая семейная цель — купить машину, и при этом личная — купить фен Dyson. Есть деньги, которые вы вкладываете в общий бюджет, чтобы оплатить взнос по кредиту на машину, и есть личные средства, которые можете потратить на покупку техники.

Если рассмотреть более практические действия, то для создания благополучной финансовой системы нужны:

- финансовый резерв (минимум на три месяца жизни без основного дохода);

- регулярные доходы из нескольких источников (активные и пассивные);

- уровень активов, превышающий долги;

- положительная разница между доходами и расходами в семейном бюджете;

- защита жизни и здоровья основных кормильцев.

Например, в вашей семье один источник дохода. Тогда это повод, во-первых, задуматься о поиске новых источников (найти работу второму члену семьи, монетизировать хобби, найти стабильные и выгодные инвестиционные предложения), а во-вторых, позаботиться о жизни и здоровье основного кормильца.

Научите вести бюджет

Научите школьника следующим навыкам:

- Учитывать доходы и расходы: в блокноте, в Excel-таблицах, в заметках телефона, в приложении;

- Планировать расходы: вы можете выделять средства на неделю и позволять ребёнку самостоятельно ими управлять, чтобы он отслеживал какие-то нюансы, мог совершать «ошибки» и перераспределять финансы;

- Планировать доходы: если ребёнок мечтает о чём-то дорогом, то он может придумать несколько способов заработка, которые помогут ему за определённый срок (например, за лето) достичь желаемого.

Воспользуйтесь советом из книги Скотта Папа «Босоногий инвестор для семьи» и научите ребёнка формировать условно три «банки»:

- ПОТРАТИТЬ прямо сейчас;

- ОТЛОЖИТЬ на покупку побольше = инвестировать;

- КУПИТЬ что-то для другого.

Так подросток будет:

- учиться формулировать большую цель и копить деньги на её реализацию (например, на телефон, поступление в ВУЗ, ноутбук).

- знать, что у него будут деньги, которые он может потратить на то, что ему захочется (например, конкретная книга, подписка на игру, персональное занятие по чему-либо, картинг, маникюр).

- учиться получать удовольствие, делая подарок другому (другу, сестре, девушке, родителям).

Меняем привычки

Знания ничего не стоят, если их не применять и не улучшать

свою жизнь, поэтому, читая книги и проходя курсы, сразу же начинайте

формировать финансовые привычки.

ТОП-5 полезных финансовых привычек:

- Ставьте цели, расписывая сроки и ежемесячные

суммы для накоплений, инвестиций; - Всегда планируйте бюджет, избегайте бесполезных

трат; - Следите за распродажами и акциями, но подходите

к покупкам критически. Не покупайте то, что вам не нужно, даже если это дешево. - Пользуйтесь бонусными и накопительными картами,

кэшбэком и программами лояльности. - Храните деньги на мультивалютном счету, чтобы в

случае дефолта перевести в зарубежную валюту.

Чтобы привычки стали постоянными, необходимо мотивировать себя и точно знать их предназначение. Проанализируйте собственный уровень финансовой грамотности и слабые места, чтобы внедрить в жизнь необходимые привычки и изменить мышление в лучшую сторону.

Карманные деньги: просто так или плата за домашние обязанности

Психологи в один голос твердят, что у ребёнка должны быть карманные деньги. Иначе как научиться правильно тратить, откладывать, распределять? Но выдавать сыну или дочке кэш нужно с умом: начинать с маленьких сумм, показывать, как можно распорядиться наличными.

«С началом школьного обучения возникает необходимость давать ребёнку деньги. И здесь уже наступает время формирования ответственности. Где-то класса со 2-3 вы можете установить сумму карманных расходов, для начала небольшую – 100-200 руб., которые ребёнок может потратить по своему усмотрению. Подключайте его потихоньку к мелким покупкам в магазине. Можно также просить с выданных карманных денег покупать потерянные ручки, карандаши, линейки. Показывайте разные пути, как можно распорядиться суммой: потратить на дополнительные пирожки в столовой, подъехать до школы или кружка на транспорте, когда опаздываешь, отложить на новую игрушку, частично оплатить телефон и т.д.

Подростка можно уже подключать к пониманию семейного бюджета. Рассказывать про обязательные статьи расходов: на еду, транспорт, квартплату и т.д. И предлагать продумать, что можно купить на оставшуюся сумму из того, что необходимо ребёнку (одежду, обувь, предметы для хобби). Также можно подключать к семейным решениям. Например, предложить на определённую сумму спланировать поход выходного дня для семьи», – комментирует Владислава Шалапанова.

Вопрос, который волнует родителей: давать наличные просто так или за что-то? Часто родители практикуют вознаграждение за выполнение домашних обязанностей. Помыл посуду, вынес мусор, вовремя сделал уроки – получи наличные. О том, правильно ли это, спросим у психолога.

«Давая ребёнку деньги, устанавливая сумму карманных расходов, не вздумайте связывать её напрямую с домашними обязанностями. Ведь мы убираем квартиру или кормим кошку не потому, что нам кто-то за это заплатит, а из заботы о близких и желании создать комфортное пространство для жизни. А когда начинаем за это платить ребёнку, то учим делать деньги на родных, монетизируем заботу и уют, разрушаем систему ценности внутрисемейных связей», – отмечает Владислава Шалапанова.

Урок 3 – Меняйте мышление

Как упоминалось выше, важно осознать, что деньги – не зло, а

способ получить желаемое. Деньги могут быть эквивалентом стоимости труда или

товаров, услугу, инструментом для обмена

Существует множество когнитивных эффектов, связанных с

деньгами и мешающих нам изменить отношение к ним:

- Замалчивание. Во многих культурах не говорят о деньгах, потому что это табуированная тема. Неприлично спрашивать о заработке, распространяться о тратах и доходах, что ведет к неправильному восприятию денег, как чего-то грязного.

- Напряжение. Часто деньги вызывают у людей амбивалентные чувства: радость и разочарование, любовь и ненависть. Многие из нас не знают, как адекватно реагировать на свой и чужой заработок.

- Искажение. Деньги, заработанные тяжелым трудом, сложно тратить, создается ощущение, будто от сердца отрываешь. Легко доставшиеся деньги тратятся быстро, не остается неприятного осадка.

- Пороговая сумма. У людей есть пороговая сумма, превышая ее, они меняются в поведении. Это может сумма заработка или сумма расходов. Порог зависит от среды и воспитания.

- Долг. Для людей в СНГ жить в долг огромный стресс. Кредиты, одалживания у друзей, ипотеки даются морально тяжело, в то время как за границей многие пользуются кредитными картами и спокойно относятся к долговым обязательствам.

Проанализируйте перечисленные эффекты, и поймите, что деньги не должны вызывать стресс, напряжение, о них можно говорить, тратить не должно быть тяжело, обозначьте для себя пороговую сумму и подумайте, что изменится, если ее достичь.

Финансовая грамотность для пенсионеров, школьников и студентов

Учиться никогда не поздно, и никогда не рано. Принято об этом вспоминать в рамках проведения недели, посвященной финансовой грамотности. В 2018 году она проходила в начале апреля и привлекла более 2,5 млн. участников. В это время массово проводятся обучающие серии, мастер-классы, олимпиады и конкурсы. Считаю показательно, что не только можно научиться азам, но и принять участие в олимпиаде, где не просто проявить знания о финансовой грамотности в 3-х этапах, но и получить возможность посетить ключевые финансовые институты страны. Состязание проходит в несколько этапов. Для начала проводятся территориальные конкурсы в 85 субъектах РФ, далее лучшие соревнуются в:

- открытом и закрытом заочном конкурсах;

- в финале.

Такая мотивация — хороший способ привлечь деньги и удачу, научить ребенка со школьной скамьи, где зарабатывать и как тратить накопленные сбережения. Можно независимо от возраста поучаствовать в всероссийском финансовом зачете, который приурочен к недели финансовой грамотности. Для этого нужно пройти тест и получить сертификат с указанием определенного уровня. Вопросы ежегодно обновляются, а тест доступен на finzachet.ru. Подобные теоретически-практические конкурсы проводятся и для студентов сначала в рамках факультета, затем ВУЗа, а потом города или региона.

Современные основы финансовой грамотности должны знать и пенсионеры. Думаю, что если бы работа в этом направлении начала вестись лет 30-35 назад, то такого количества людей, которые не могут прожить на пенсию, было бы на порядок меньше. В странах ЕС финансовая свобода с выходом на заслуженный отдых не прекращается, а скорее только начинается. Для того чтобы бабушки и дедушки больше знали и понимали, было бы хорошо не только помогать им материально, но еще и научить:

- пользоваться пластиковыми картами;

- завести аккаунты в основных ЭПС;

- покупать валюту;

- посоветовать им альтернативные пути заработка, что для активных пенсионеров вполне приемлемо.

Убеждена: полезный опыт нужно перенимать и дополнять его своими знаниями, именно поэтому советую книги по финансовой грамотности от разных авторов. Кто-то из них был на самом дне общества, а затем построил состояние, кто-то получил состояние от родителей и делиться знаниями, как его увеличил. Полезно выбирать книги, в которых описываются финансовые условия разных стран. Не стоит забывать и о привычках успешных людей, с которыми я ближе знакомила вас в своем материале. Одна из них — успешные люди больше склонны к накоплениям и не привыкли тратить все, что заработано.

Подводя итог, отмечу, что для практичной помощи в изучении финансовой грамотности имеется множество сайтов. Они работают по принципу калькулятора: вводите свои доходы, программа рассчитывает, сколько можно потратить, сколько отложить. В дальнейшем такой расчет может стать интуитивным. Рекомендации и советы помогут увеличить источники дохода, показать, где можно больше сэкономить; возможно, стоит не столько меньше тратить, сколько больше зарабатывать и для этого нужно перейти на удаленную работу.

А если не знаете с чего начать — читайте в моей статье. Показательно, что новый материал о финансовой культуре подготовлен именно тогда, когда закончились сроки официальной подачи статистического отчета о финансовой грамотности в оо — 30 октября. Их предоставляют все образовательные организации в электронном виде для анализа работы специалистами Минпросвещения России.

Традиционно желаю вам, чтобы знания, навыки и умения позволили жить так, чтобы каждый день был в радость.

Как повысить финансовую грамотность

Финансовой грамотности не учат в школе, хотя после 2017 года в обязательную школьную программу включены несколько часов этого важного предмета, так что со временем, будем надеяться, мышление молодых людей начнет меняться. А нам приходится заниматься самообразованием и учить ему своих детей и близких

Начните читать книги

Для начала рекомендуются:

- «Путь к финансовой свободе» Б. Шеффер.

- «Самый богатый человек в Вавилоне» Д. Клейсон.

- «Богатый папа, бедный папа» Р. Кийосаки.

Не зря говорят, у богатых людей маленький телевизор и большая библиотека, а у бедных людей большой телевизор и маленькая библиотека.

Меняйте мышление

Когда вы начнете читать эти книги, мышление уже будет бесповоротно меняться. Именно в этом мышлении и заключается главное отличие богатых людей от бедных. Грамотно распоряжаясь финансовыми потоками, можно не только накопить капитал, но и заставить его работать, приносить доход.

Финансовое мышление помогает, постоянно формулируя цель, правильно формировать свои привычки. Все привычки сводятся к тому, чтобы жить по своим средствам, не брать кредиты и не давать в долг больше суммы, которой вы готовы лишиться. В Духовной Экономике об есть такие слова: «Если кто из моего народа беден и ты одолжишь ему денег, то не бери с него процентов» (ERV, Исх. 22:25). Этот подход как раз и отражает суть финансовой грамотности: давать то, что будет не жалко потерять.

Выработайте привычки

Существует мнение о том, что привычка прививается за 21 день. Но оно не подтверждено никакими исследованиями

На самом деле временные рамки колеблются от 18 до 254 дней! Значит, следует на протяжении какого-то времени напоминать себе о важности получения новых знаний, записывать данные о доходах, расходах и накоплениях

Просто сосредоточитесь на привычке. Не останавливайтесь, даже если вдруг пропустили несколько дней

Важно делать это системно, тогда потом не придется заставлять себя учиться заново. Через некоторое время вы почувствуете интерес, и это станет частью вас

Вы даже не заметите!

Используйте полученные знания в жизни

Начните с постановки цели. Четко распланируйте бюджет и придерживайтесь его в течение месяца. Запишите все статьи фактических расходов, посчитайте по категориям, проанализируйте и вычеркните ненужные траты. Сократив таким образом расходы, подумайте, куда инвестировать полученную сумму сэкономленных денежных средств.

Финансовая грамотность для детей

![]()

А нужно ли образование в нише финансов детям? Конечно нужно! Ведь умение правильно обращаться с деньгами, поможет достичь успеха в будущем. Оптимальный возраст обучения детей — с 3х лет. Возможно чуть раньше или чуть позже, все зависит от индивидуальных особенностей каждого малыша.

Чтобы дошкольнику привить грамотность по финансам следуйте главному правилу: будьте сами финансово образованным и чаще разговаривайте об этом со своим чадом.

- Расскажите детям о том, что такое деньги, как они выглядят и для чего нужны. А поможет вам книга «Пес по имени Мани».

- Делитесь с детьми, чем вы руководствуетесь при покупке товара.

- Введите правила покупки игрушек или сладостей. Например, при походе в продуктовый магазин можно выбрать вкусняшку, которой нет в основном списке, но только одну. Если вы что-то запрещаете детям, обязательно объясните почему, обозначив причинно-следственную связь.

- Чаще играйте всей семьей в ролевые игры, которые учат правильно распоряжаться деньгами. Один из примеров, игра «Магазин». Позвольте своему ребёнку почувствовать себя в качестве продавца и покупателя. Озвучивайте все действия в процессе игры.